导语

汽车电动化趋势下全球动力电池装机量快速上升。受益于中国和欧洲市场汽车电动化的快速推进,2016年以来全球新能源汽车销量快速上升,受此拉动以磷酸铁锂和三元电池为代表的动力电池装机量快速上升。

全球汽车工业的全面电动化转型

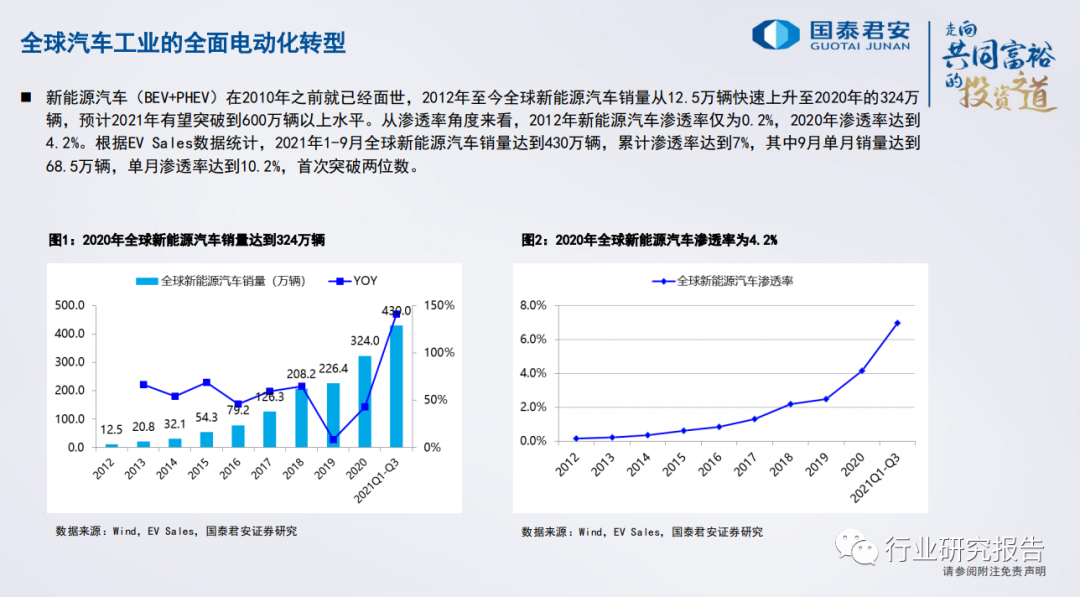

新能源汽车(BEV+PHEV)在2010年之前就已经面世,2012年至今全球新能源汽车销量从12.5万辆快速上升至2020年的324万 辆,预计2021年有望突破到600万辆以上水平。从渗透率角度来看,2012年新能源汽车渗透率仅为0.2%,2020年渗透率达到 4.2%。根据EV Sales数据统计,2021年1-9月全球新能源汽车销量达到430万辆,累计渗透率达到7%,其中9月单月销量达到 68.5万辆,单月渗透率达到10.2%,首次突破两位数。

中国市场:消费崛起,多品牌共振带来渗透率快速提升

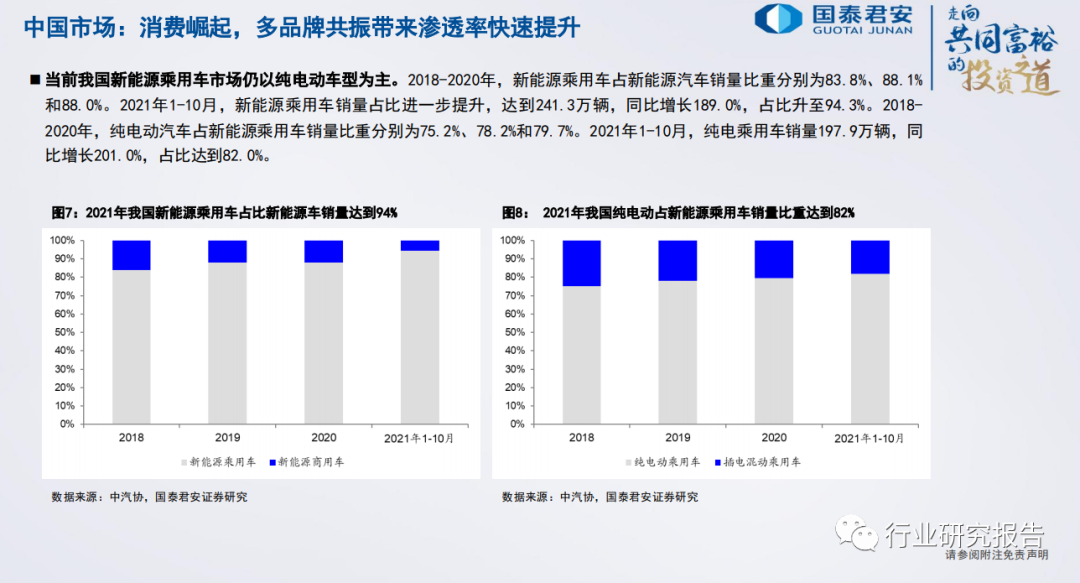

2021年中国新能源汽车销量持续高增长。2020年尽管受到疫情等因素影响,我国新能源汽车销量依然保持了正增长态势;进入2021年随着各家车企新车型的陆续推出,新能源汽车消费市场依然呈现火爆态势。2021年1-10月我国新能源汽车销量达到 256.6万辆,同比增长177%;渗透率方面,1-10月累计渗透率达到12.14%,较2020年全年水平显著上升;其中10月单月新能源汽车渗透率超过16%。

欧洲市场:汽车碳排放标准趋严,2035年欧盟实现零排放

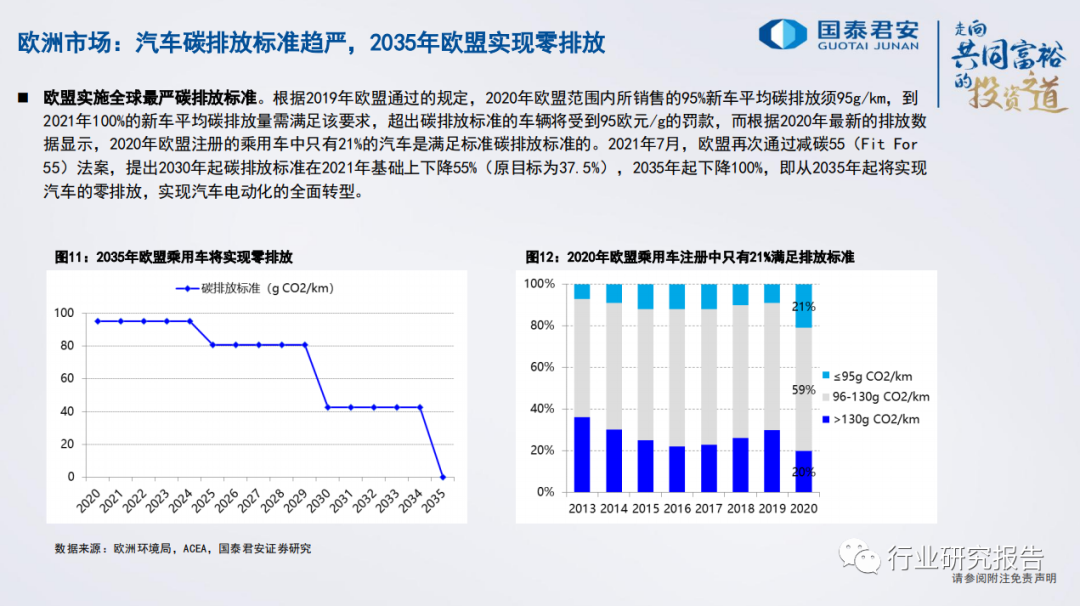

欧盟实施全球最严碳排放标准。根据2019年欧盟通过的规定,2020年欧盟范围内所销售的95%新车平均碳排放须95g/km,到 2021年100%的新车平均碳排放量需满足该要求,超出碳排放标准的车辆将受到95欧元/g的罚款,而根据2020年最新的排放数据显示,2020年欧盟注册的乘用车中只有21%的汽车是满足标准碳排放标准的。2021年7月,欧盟再次通过减碳55(Fit For 55)法案,提出2030年起碳排放标准在2021年基础上下降55%(原目标为37.5%),2035年起下降100%,即从2035年起将实现汽车的零排放,实现汽车电动化的全面转型。

美国市场:碳排放+积分政策趋严,拜登政策回暖利好新能源

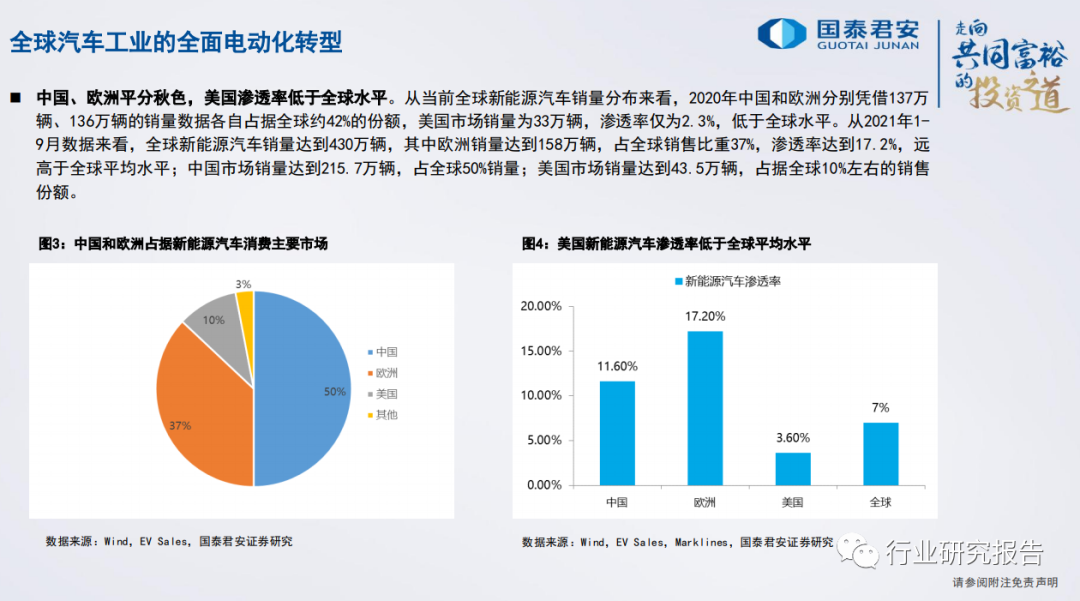

美国市场新能源汽车整体发展较为缓慢,2021年销量迎来较快增长。不同于欧洲和中国新能源汽车销售的如火如荼,美国市场新能源汽车销量整体增速较慢,2020年销量仅为33万辆,渗透率为2.3%;进入2021年整体销量有所提速,前三季度累计销量达到43.5万辆,渗透率达到3.6%,全年来看销量有望突破到60万辆。

美国本土车企和海外车企北美市场电动化进程有望提速。美国本土车企加快电动化进程,福特规划2030年电动化率达到40%, 通用在2035年实现轻型车零排放,两大车企在2025年之前在电动化领域的投资高达300-400亿元,同时分别与 SKI和LG成立 电池合资公司布局电池生产。另一方面,欧、日、韩系车企也加大美国市场的投入,大众规划 2030年在美国销售的汽车中 有一半是全电动车型,本田2040年北美电动化率达到100%,现代在 2025 年之前向美国市场投资 74 亿美元布局电动化转型。

汽车电动化趋势下全球动力电池装机量快速上升。受益于中国和欧洲市场汽车电动化的快速推进,2016年以来全球新能源汽车销量快速上升,受此拉动以磷酸铁锂和三元电池为代表的动力电池装机量快速上升。2021年前三季度全球动力电池装机量 达到195.4GWH,同比增长131%;而对应的我国动力电池装机量达到92GWH,同比增长169%,超过全球平均增速,且占据全球近一半的电池装机量。

中国企业后来居上,宁德时代位居全球动力电池出货榜榜首。宁德时代连续多年占据全球动力电池出货量榜首位置,2020年 其全球市占率达到24%,2021年受益于海外客户的放量公司全球市占率稳步上升,前三季度全球市占率达到31.2%,进一步拉开与后面企业的差距。总体来看全球排名前十的动力电池企业中国企业独占五席,包括宁德时代、比亚迪、国轩高科、中航锂电、远景能源等;其余五家动力电池企业分布日韩,再次体现出中日韩在锂电池领域强有力的市场地位。

电池行业加速洗牌,行业集中度不断提升。2016年国内动力电池企业超过300家,而到2021年前9月我国新能源汽车市 场共有54家动力电池企业实现装车配套,较去年同期进一步减少10家。从行业集中度来看,2017年至今我国动力电池 装机量排名前十企业合计市占率稳步提升,2021年前三季度装机量排名前3、前5、前10企业累计装机量占比分别为 73.0%、83.6%、91.7%。与国内市场类似,全球动力电池装机量同样呈现集中度提升趋势,CR10合计市占率超过90%。

正极材料:磷酸铁锂回暖,行业进入新一轮扩产周期

正极材料出货量稳步上升,磷酸铁锂出货占比显著提升。受益于下游动力电池需求的向好,2021年上半年正极材料出货量达 到47.5万吨。其中,磷酸铁锂正极受益于下游装机量的提升,整体占比提升到37%;三元正极材料出货达到19万吨,占比为 40%,动力电池材料依然是主要贡献。

容百科技三元领先,德方纳米磷酸铁锂领先。尽管从整体市场竞争格局来看,正极材料材料竞争格局较为分散;细分磷酸铁 锂与三元正极领域,我们可以看到容百科技、巴莫科技、当升科技、长远锂科和振华新材在三元正极处于领先位置,德方纳米、湖南裕能、湖北万润、龙蟠科技(原贝特瑞磷酸铁锂资产)处于磷酸铁锂领先位置。我们认为随着行业整体规模优势的 不断体现,以及三元高镍化趋势的推进,无论是在三元还是磷酸铁锂领域整体市场集中度有望进一步提升。

负极材料:限电影响石墨化产能,自产比例较高企业受益

人造石墨依然占据负极材料主要份额。2021年上半年负极材料出货量达到33.2万吨,其中人造石墨出货量占比达到85%,依然 占据主要的市场份额。

不同于天然石墨的生产,人造石墨原材料主要为针状焦、石油焦等产品,在加工成成品的过程中需要经历一道石墨化的工序, 即热活化将热力学不稳定的碳原子实现由乱层结构向石墨晶体结构的有序转化,目前来看石墨化加工费占人造石墨成本比重 在50%。为了进一步降低生产成本,杉杉股份、贝特瑞、凯金能源、璞泰来、中科电气、翔丰华、贝特瑞等人造石墨企业通过 自建或者收购石墨化产能的方式,减少外协加工部分,提高盈利能力。

石墨化加工费显著上涨,龙头企业或将受益。2021年尤其是三季度以来,石墨化由于属于高耗能企业部分产能受限电影响有所关停,整体加工费持续上涨,目前平均石墨化加工费已经达到2.5万元/吨左右,较20年低点已经接近翻倍。我们认为短期来看石墨化紧缺情况仍将持续,璞泰来(江西紫宸)凭借较高的石墨化自供比例有望受益,同时其余享受石墨化自供比例提升的人造石墨企业也将进一步受益。

隔膜:湿法依然占据主要地位,二线企业迎发展良机

恩捷股份领跑行业,供需格局偏紧背景下二线企业占比有望提升。从2021年前三季度出货量来看,恩捷股份(包括苏州捷力、 重庆纽米)出货量占比达到39%,继续位居行业第一的位置,星源材质、中材科技(包括湖南中锂)位居二、三位。此外河北金力、沧州明珠等老牌隔膜企业也同样榜上有名。我们认为在当前隔膜整体产能偏紧的背景下,部分老牌企业整体产能利用率有望显著提升,经营情况迎来量价齐升的双重催化。

电解液:原材料涨价明显,一体化布局优势凸显

锂盐、添加剂等原材料价格大幅提升,产业链一体化布局优势凸显。21年以来除了六氟磷酸锂价格上涨以外,以VC为代表的电解液添加剂价格也大幅上涨,受此影响电解液成本快速提升,主流企业均通过终端涨价传导成本上涨压力,而率先布局产业链上游的企业则因此受益。总体来看天赐材料凭借在六氟磷酸锂和添加剂领域的布局受益最为明显,电解液毛利率水平 2021年上半年显著提升,新宙邦和杉杉股份均在其他环节有所布局,而江苏国泰则是通过长单的形式减少六氟磷酸锂价格波动的影响。

预计2022年全球新能源汽车销量有望达到千万辆级别。我们认为随着中国、欧洲和北美市场的共同发力,2022年全球新能源 汽车销量有望达到1000万辆,其中中国市场凭借消费崛起的驱动力有望继续占据全球一半左右市场份额,美国市场则凭借新政刺激整体市场有望逐步攀升。

受到原材料价格上涨影响,动力电池成本显著上涨。2021年以来新能源汽车下游需求持续向好,电池材料需求显著上升,部分缓解供需结构严重错配,受此影响核心锂电材料价格均有所上涨。具体来看PVDF、六氟磷酸锂、碳酸锂等产品涨幅居前, 受此影响正极材料、电解液两大电池直接材料价格大幅上涨。根据我们测算以当前主流磷酸铁锂和三元523单晶电池为例,以 2021年3月31日、2021年6月30日、2021年9月30日四个时间节点为代表,成本较年初分别上涨15%、20%、40%左右。

磷酸铁锂:装机量回暖趋势明显,储能市场打开新的成长空间

磷酸铁锂电池装机量及占比呈现上升趋势。受国内新能源汽车补贴政策滑坡影响,2020年国内动力电池装机量63.64GWh,同 比增长2%。2017年以来,高能量密度导向的补贴政策对磷酸铁锂电池行业的需求有所冲击。但目前,新能源汽车由政策驱动转向市场驱动,磷酸铁锂电池的低成本与高安全系性能优势凸显。2020年磷酸铁锂电池装机量24.4GWh,占总装机量38.3%, 同比增长20.6%;2021年前三季度磷酸铁锂装机量达到44.8GWH,同比增长332%,占总装机量48.7%,且9月单月装机量占比已 经达到57.8%。

储能可应用于电网输配与辅助服务、可再生能源并网、分布式及微网以及用户侧各部分。尤其是在“碳中和”背景下,新能 源装机和发电渗透率持续提升,倒逼储能需求增长;传统的电力系统中,电能输出曲线相对稳定,而由于可再生能源发电具 有明显波动性,渗透率提升对电网负荷产生新的考验。在此背景下,配置储能将有效平滑可再生能源输出、吸收过剩电力、减少“弃风弃光”以及即时并网。