电源管理芯片是模拟芯片最大的细分市场,是所有电子产品和设备的电能供应中枢和纽带。

模拟芯片负责处理连续的模拟信号,是电子系统中不可或缺的部分

模拟信号具有连续性,数字信号具有离散性。信号是反映消息的物理量,可以从不同角度进行分类。在电子电路中,信号可分为模拟信号和数字信号。模拟信号在时间和数值上均具有连续性,数字信号相反,在时间和数值上均具有离散性。对于模拟信号而言,任何瞬间的任何值都是有意义的;对于数字信号而言,两个整数之间的值是没有意义的,通过设定的阈值将其确定为 N 或 N+1。大多数现实物理量所转换成的电信号是模拟信号,比如温度、压力、声、光等。

集成电路分为模拟芯片和数字芯片,分别处理模拟信号和数字信号。半导体产品可分为集成电路、光电子、分立器件和传感器四大类;其中集成电路占比超 过 80%,从大类上又可分为模拟芯片和数字芯片,分别处理连续的模拟信号和离散的数字信号,近几年模拟芯片销售额占集成电路销售额的比例在 16%左右, 2020 年为 15.4%。

虽然数字芯片的市场规模远大于模拟芯片,但模拟芯片在电子系统中是不可或缺的。自然界的真实信号通过传感器提取后变为模拟信号,模拟信号需要经由模拟芯片处理后才能被数字芯片使用。由于传感器、接收器实际提供的信号很微弱,噪声大且易受干扰,所以一般需要进行信号的预处理,包括放大、滤波、隔离等。预处理完成后再进行加工,包括运算、比较、转换等,加工完的信号一般不足以驱动负载,所以还需要进行功率放大。如果信号需要进行数字化处理,则将预处理后的模拟信号通过 A/D 转换器转为数字信号,处理完后再通过 D/A 转换器转为模拟信号。可见,模拟芯片是电子系统中不可或缺的一部分。

模拟芯片市场规模将超 700 亿美元,电源管理和信号链合计占近七成 根据功能划分,模拟芯片可分为电源管理芯片、信号链芯片、射频芯片,其中 射频芯片是处理射频频段的信号链芯片,为了方便区分,我们将信号链芯片和 射频芯片单列开来。按输入/输出响应关系,模拟芯片可分为线性电路(如运算 放大器)和非线性电路(如模拟乘法器);按应用领域不同又可分为通用型电路和专用型电路,通用型电路如运算放大器、电压调整器、模数转换器、数模转换器等,专用型电路如音响电路、电视接收机电路等。

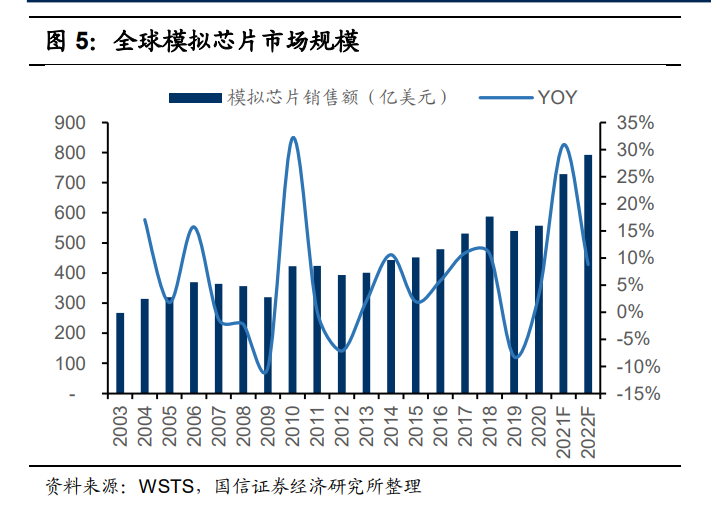

2021 年全球模拟芯片市场规模将达到 728 亿美元,同比增长 31%。根据 WSTS 的数据,全球模拟芯片市场规模由 2003 年的 268 亿美元增长到 2020 年的 557 亿美元,占半导体整体市场的 12.6%,占集成电路市场的 15.4%,预计 21、22 年将分别增长 31%、9%达到 728 亿美元、792 亿美元。我们估算 2020 年全球 模拟芯片市场规模中电源管理芯片(~300 亿美元)、信号链芯片(~100 亿美元)、 射频芯片等(~150 亿美元)分别占比 55%、18%、27%。

电源管理芯片调节电能供应,产品种类繁多

电源管理芯片是模拟芯片最大的细分市场,是所有电子产品和设备的电能供应中枢和纽带。电源管理芯片几乎存在于所有的电子产品和设备中,负责所需电 能的变换、分配、检测和管理,将电源从某一种形式高效且稳定的转换为另一 种形式,比如将交流电转换为直流电,将高压直流电转换为低压直流电等。根据智研咨询的数据,全球电源管理芯片市场规模由 2016 年的 200 亿美元增加 至 2020 年的 330 亿美元,年复合增长率为 13.3%。

AC/DC 的转换方式分为变压器方式和开关方式。变压器方式首先需要通过 变压器将交流电压降压到适当的交流电压(例如从 AC100V 降至 AC10V), 这属于 AC/AC 转换,降压值由变压器的绕组比设定;然后通过二极管桥式整流器对经过变压器降压的交流电压进行全波整流,转换为脉冲电压;最后,经电容器平滑并输出纹波小的直流电压,这是传统的 AC/DC 转换方法。

开关方式是直接用二极管桥式整流器对交流电压进行整流,然后用电容器 平滑直流电压,之后通过开关元件的 ON/OFF 对直流电压进行斩波(切割), 并经过高频变压器降压后传送到整流二极管进行半波整流,最后用电容器对其进行平滑并输出直流电压。与变压器方式相比,开关方式由开关元件和控制电路组成,电路结构较复杂,但由于基于高频控制可以使用小型变压器,所以设备可以小型化、轻便化。

线性稳压器工作时输入与输出的关系呈线性,只可以降压,适用于小功率 电源。根据输出电压的正负,线性稳压器可分为正线性稳压器和负线性稳 压器;根据输出电压是否可变,可分为固定型线性稳压器和可变型线性稳 压器;根据输入输出之间的电压差大小,可分为标准型线性稳压器和 LDO (低压差线性稳压器)。标准型线性稳压器压差一般在 2V 以上,LDO 可做 到 1V 以下。

信号链芯片负责信号处理,连接物理世界和数字世界

信号链芯片是连接物理世界和数字世界的桥梁,负责对模拟信号进行收发、转换、放大、过滤等,产品主要包括线性产品、转换器产品、接口产品三大类。全球信号链模拟芯片的市场规模将从 2016 年的 84 亿 美元增长至 2023 年的 118 亿美元,年均复合增速约 5%。2019 年线性产品是 信号链产品中占比最高的品类,约占 39%。

运算放大器是一种对微弱信号进行放大的电路,输出信号可以是输入信号 加、减或微分、积分等数学运算的结果,已经历四代产品。自仙童半导体 公司于 1960 年研制出第一个硅集成单芯片运算放大器后,运算放大器至 今已经历了四代产品。仙童半导体公司 1968 年推出的μA741 和 ADI 公司 1975 年推出的 OP07 是运算放大器经典产品,至今仍被广泛使用。

根据性能指标的不同,运算放大器可分为通用型和专用型两类。通用型运 放用于无特殊要求的电路之中,性能指标的数值一般处于固定区间。专用型运放为了适应各种特殊要求,在某一方面的性能会特别突出,如高速型运放带宽和转换速率一般较高,主要用于通信设备、视频系统和测试仪器等,典型产品如 ADI 的 AD8003,带宽 1.65 GHz,SR 高达 4300 V/μs;低功耗型运放具有工作电压低、静态电流小的特点,主要用于便携式、可穿戴电子产品。

专用型运放一般是针对特定功能和应用而生产的,在便携式设备、测试与 测量仪器、医疗系统级特殊信号处理等场合具有广泛应用,如视频放大器、 可变增益放大器、差分驱动放大器、线性隔离放大器、电流检测放大器等, 其发展趋势是更高的带宽、更高的带宽、更低的失真度、更低的功耗。随 着应用需求的发展,将会产生新的专用型放大器类别。

ADC 模数转换包括采样、保持、量化、编码四个过程。采样是将一个时间上连续变化的模拟信号经由一系列等间隔的采样脉冲转化为时间上离散的采样信号,这个时间间隔称为采样周期。保持是指要把一个采样输出信号数字化,需要将采样输出所得的瞬时模拟信号保持一段时间,在此期间采样值保持不变。

量化是对经过采样后在时间上离散的信号进行处理,使其 在幅值上离散,量化过程中会引入量化误差,即输出信号的等效模拟值与 实际输入信号模拟值之间的差值。编码是将量化后的信号以特定的数字码 型输出。转换速率、分辨率、精度是 ADC 产品的核心性能参数。转换速率是指完成一次从模拟到数字的转换所需的时间的倒数,代表每秒采样次数,常用单位是 KSPS(Kilo Samples per Second,每秒采样千次)和 MSPS(每 Million Samples per Second,每秒采样百万次)。

为了保证转换的正确完 成,采样速率必须小于或等于转换速率。分辨率是转换器能分辨的最小输 出电压变化量与最大输出电压即满量程输出电压之比,是衡量 ADC 精度的一个非常重要的指标,N 位 ADC 的分辨率约为 1/(2^N),N 的数值越高代表分辨率越高,即最小分辨率越小。精度是实际输出电压与理论输出电压的偏离程度,除了受分辨率影响外,还受系统其他各种误差的影响。

DAC 转换器从基本原理可分为电流求和型和分压器型两大类。在电流求和 型中,需要产生一组支路电流,让它们数量之间的比例与二进制数中每一 位的权重成正比,当数字量输入时,将与其中取值为“1”位对应的支路电 流相加,就得到与输入数字量成正比的输出电流信号,电流经过电阻便可 以转换为电压输出信号。权电阻型、权电流型、倒 T 形电阻网络 DAC 均 属于电流求和型 DAC。在分压器型中,用输入数字量每一位去控制分压器 中的一个或一组开关,使接至输出端的电压与输入的数字量成正比,分压 器可用电阻分压器(如开关树形 DAC)或电容分压器(如权电容网络 DAC)。

模拟芯片产品类型和客户数量众多,人才培养周期长

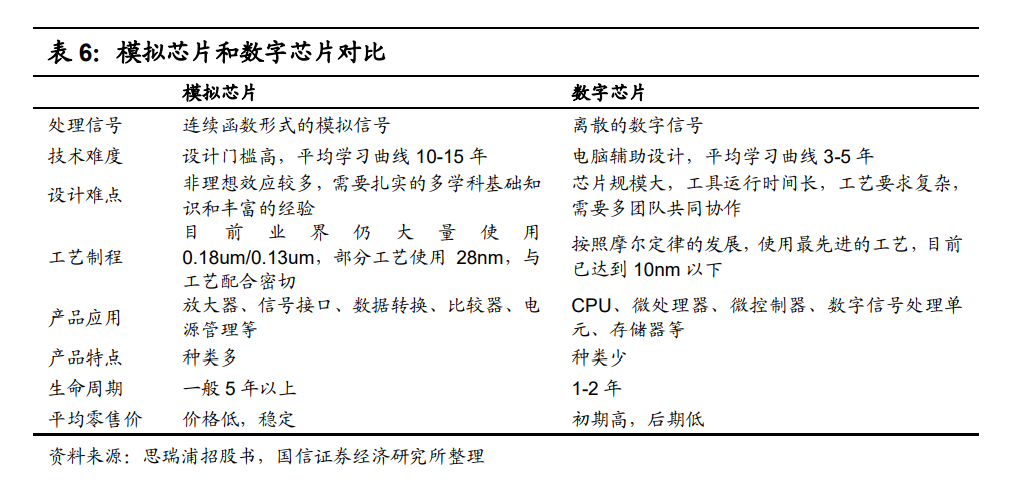

与数字芯片相比,模拟芯片具有应用领域繁杂、生命周期长、人才培养时间长、 价低但稳定、与制程配合更加紧密等特点。基于这些特点,产品、客户、人才 需要模拟芯片企业长期积累,也是其长期竞争优势的主要来源。

应用领域繁杂(产品型号数量越多越好):模拟芯片按细分功能可进一步分为线性器件、信号接口、数据转换、电源管理器件等众多品类,每一品类根据终端产品性能需求的差异又有不同的系列,在现今电子产品中几乎无处不在。

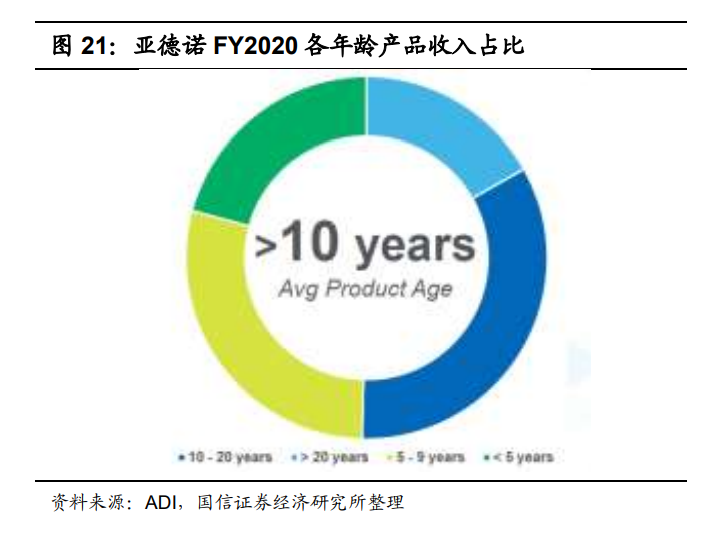

生命周期长(产品积累很重要,存在先发优势):数字芯片强调运算速度与成本比,必须不断采用新设计或新工艺,而模拟芯片强调可靠性和稳定性, 一经量产往往具备较长生命周期。以亚德诺公司为例,其约一半收入来自于 10 年甚至更长年龄的产品,5-9 年和 10-20 年年龄产品的收入占比最高。公司产品数量超过 4.5 万款,每款产品对收入的贡献极小,FY2020 公司 约 80%的收入来自于单款收入占比不超过 0.1%的产品,由于单款产品需 求有限,产品型号的积累对公司扩大收入体量尤为重要。

人才培养时间长(吸引并留住资深人才很重要):模拟芯片的设计需要额外考虑噪声、匹配、干扰等多种因素,要求设计者既熟悉集成电路设计和晶圆制造的工艺流程,又熟悉大部分元器件的电特性和物理特性。加上模拟芯片的辅助设计工具少、测试周期长等原因,培养一名优秀的模拟芯片设计师往往需要 10 年甚至更长的时间。

价低但稳定(下游领域越分散,抗风险能力越强):由于模拟芯片的设计更 依赖于设计师的经验,与数字芯片相比在新工艺的开发或新设备的购置上 资金投入更少,加之拥有更长的生命周期,单款模拟芯片的平均价格往往 低于同世代的数字芯片,但由于功能细分多,模拟芯片市场不易受单一产 业景气变动影响,因此价格波动幅度相对较小。

与制程配合更加紧密(工艺积累是竞争力的来源之一 ):数字芯片多采用 应用于 5V 以下低电压环境的 CMOS 工艺,而模拟芯片要求的低失真和高 信噪比在高电压下比较容易做到,且通常要输出高电压或者大电流来驱动 其他元件。因此,模拟芯片早期使用 Bipolar(双极型)工艺,但是 Bipolar 工艺功耗大,之后又陆续出现了 BiCMOS 工艺(结合 Bipolar、CMOS 工 艺)、CD 工艺(结合 CMOS、DMOS 工艺)和 BCD 工艺(结合 Bipolar、 CMOS、DMOS 工艺)等。这些特殊工艺需要晶圆代工厂的配合,也需要设计者加以熟悉,对工艺的理解和积累可以帮助将产品性能做得更加极致。

竞争格局相对稳定,兼并收购是常态

市场集中度相对较低,第一大厂商市占率不到 20%。相比于数字芯片,模拟芯片产品生命周期长且类型多样,下游应用领域广泛,客户数量多且分散。这些行业特征意味着模拟芯片厂商很难一家独大,产品和客户需要时间积累。基于此,模拟芯片市场集中度较低,2020 年第一大厂商德州仪器的市占率不超过 20%,其余厂商市占率均不超过 10%,前十大厂商合计市占率 63%。竞争格局相对稳定,排名和市占率的变化主要来自兼并收购。1990 年模拟行业竞争格局分散,当时排名第一的国民半导体市占率仅 7%。

通过多次收购,德州仪器从 2004 年开始稳居全球第一,2011 年收购国民半导体后拉大与第二名的份额差距,2020 年市占率 19%。亚德诺 2017 年通过收购凌特公司(Linear) 成功跃至全球第二,2020 年市占率 9%,同时亚德诺在 2021 年完成了对全球 第七大模拟公司 Maxim 的收购,两者 2020 年合计市占率 13%,与德州仪器份额差距缩小。根据 IC Insights 的统计,2014 到 2020 年全球前十大模拟厂商变动不大。

“电子+”带动模拟芯片需求

“电子+”推动硅含量提升,模拟芯片是其中不可或缺的部分。我们所提出的“电 子+”即指通过电子、通信技术的广泛应用,实现非电子产品电子化、简单电子 产品智能化的过程,物联网是表现形式之一。

根据 GSMA 的预测,全球物联网 连接数将由 2019 年的 120 亿增加到 2025 年的 246 亿,平均每年新增连接数 为 21 亿,其中消费级增加 44 亿,企业级增加 82 亿,企业级新增数量接近消费级的两倍。中国物联网连接数将由 2019 年的 36 亿增加到 2025 年的 80 亿, 约占全球连接数的 32.5%。其中企业级连接数从 2020 年开始超过消费级,且之后每年新增数量也更多。“电子+”的实现过程必然会推动模拟芯片需求增加。

模拟芯片集成化是趋势,但分立产品也将长期存在

电源管理芯片技术趋势:面积更小、效率更高、使用更简单容易、集成度更高、开发周期更短。随着全球 3C 产品的功能不断增加,汽车自动驾驶和工业自动化需求增加,终端应用逐渐走向低耗电、轻薄短小与多功能整合以及对产品寿命与可靠度要求更高的趋势,为此,电源管理芯片需要缩小尺寸、提高效率、降低功耗等。CPU 的发展也提高了对电源稳定性和电压精准度的要求。另外, 提高集成度不但能减少零件数量,降低系统耗电和提升系统可靠度及品质,也 可以提高生产良率,从而降低生产周期和成本。

逐渐向 12 英寸产线转移,IDM 和 Fabless 各有优势

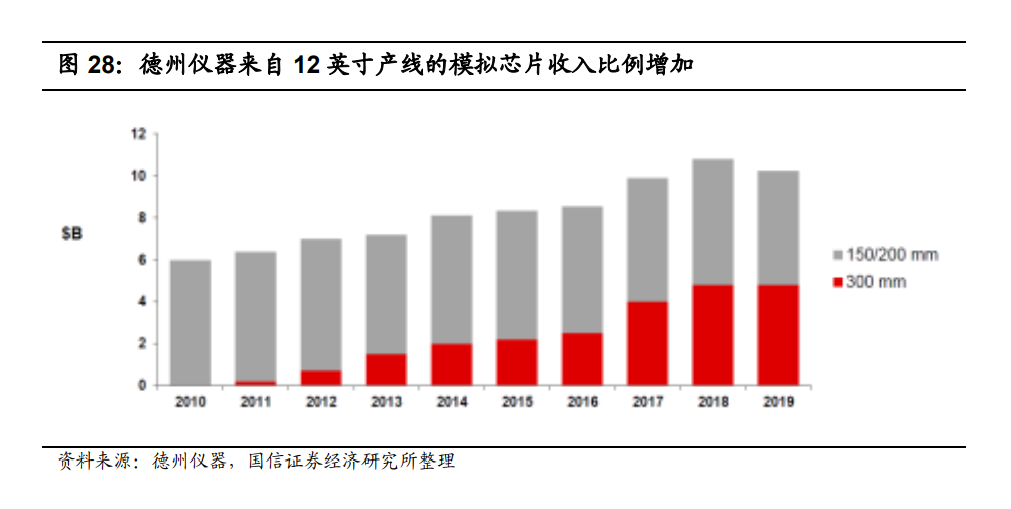

德州仪器引领模拟产品转向 12 英寸产线。根据德州仪器的测算,12 英寸晶圆厂生产的模拟芯片将比 8 英寸晶圆厂节约 40%的成本,公司加大 12 英寸产线布局,除 2009 年启用的 RFAB1 厂(全球首座 12 英寸模拟芯片厂)和 2015 年转为 12 英寸模拟产线的 DMOS6 厂外,公司正在建设的 RFAB2 厂预计 2022 年下半年开始投产,今年收购的位于 Lehi 的 LFAB 预计于 2023 年初投产,并且计划在谢尔曼再建造四座 12 英寸晶圆厂,前两个工厂将于 2022 年动工,其中第一座预计最早在 2025 年开始投产。2019 年,德州仪器 47%的模拟产品收入来自 12 英寸产线。

在德州仪器引领下,各大代工厂逐步跟进。台积电于 2016 年在 12 英寸产线上 量产 0.13um BCD 工艺,主要用于生产电源管理芯片,目前已开发出 90nm、 55nm 等制程,其中 90nm BCD 技术覆盖了从 5V 到 35V 的广泛应用,并将在 2021 年继续扩展。华虹于 2021 年成功在华虹无锡厂规模量产 12 英寸 90nm BCD 工艺。中芯国际今年宣布在深圳建设的 12 英寸晶圆厂,产品定位也是 28nm 及以上线宽的显示驱动芯片及电源管理芯片等。

国际模拟大厂采用 IDM 模式,晶圆代工崛起推动 Fabless 模式。由于成立时间 早及模拟芯片与制造工艺连接紧密的特点,德州仪器、亚德诺两大国际模拟大 厂均采用 IDM 模式,建有自己的晶圆产线,不过两者对于是否继续大规模扩建 自有产线态度并不一致。德州仪器为模拟产品积极扩建 12 英寸产线,亚德诺则 停止了新建产线,更多的依赖台积电等晶圆代工厂,第三方代工比例由 FY2006 的 41%提高到 FY2020 的 50%。我们认为,随着晶圆代工厂在模拟工艺上的大 力推进以及 12 英寸产线投资金额过高,采用代工模式有助于中小模拟芯片设计 企业在采用先进模拟工艺的同时降低成本。

工业、汽车是国际大厂布局的重点领域

汽车、工业在模拟芯片应用中的占比提升。根据 IC Insights 的数据,2017 年 汽车、工业占模拟芯片(含射频芯片)的比例为 21.0%、20.2%;预计 2021 年分别提高到 24.3%、20.5%,通信、消费电子、计算机合计占比由 57.4%下 降到 53.9%。分产品来看,射频芯片和电源管理芯片中集成度较高的 PMIC 主 要应用于手机等消费电子中,信号链芯片主要应用于工业、通信和汽车领域。

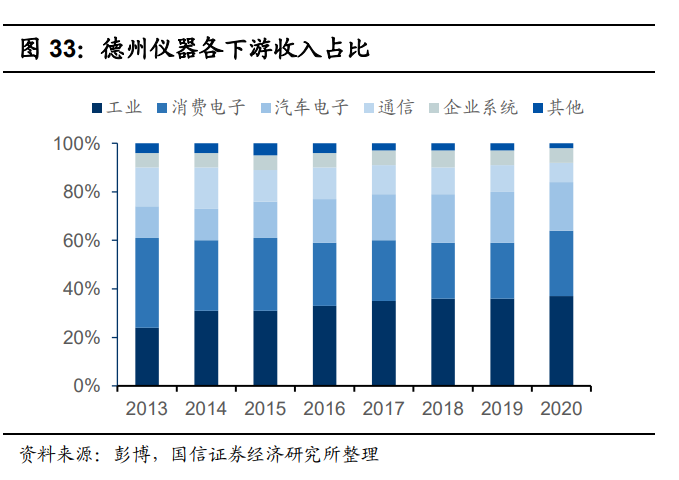

国际模拟芯片大厂收入结构向工业和汽车电子倾斜。德州仪器来自工业和汽车 电子的收入占比分别由 2013 年的 24%、13%提高到 2020 年的 37%、20%, 消费电子和通信收入的占比分别由2013年的37%、16%下降到2020年的27%、 8%。类似的,亚德诺来自工业和汽车电子的收入占比分别由 FY2009 的 43%、 10%提高到 FY2020 的 53%、16%,消费电子和通信收入的占比分别由 FY2009 的 25%、22%下降到 FY2020 的 11%、21%。德州仪器、亚德诺都将工业和汽车作为未来布局的重点领域。

中国是全球模拟芯片最大的市场,也是国际大厂收入重要来源地

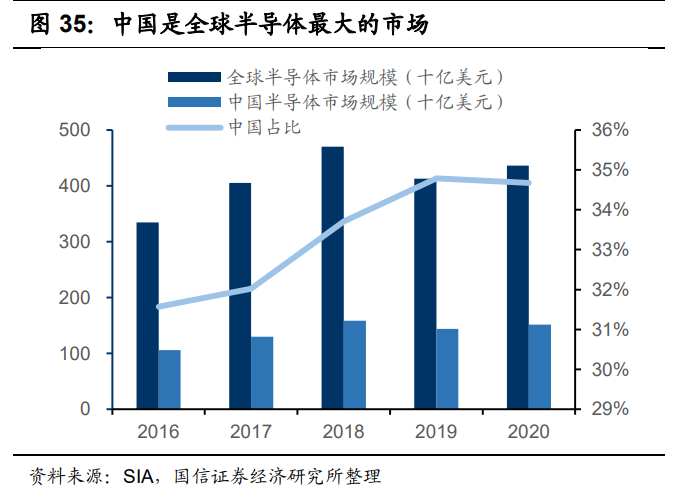

我国是全球模拟芯片最大的市场,2020 年占全球市场的 36%。我国是全球半导体销售规模最大的市场,根据 SIA 的数据,2020 年全球半导体市场规模为 4360 亿美元,中国半导体市场规模为 1512 亿美元,占比 35%。同样,我国也是全球最大的模拟芯片市场,根据 IDC 的数据,2020 年我国占全球模拟芯片市场的 36%。

我国也是国际模拟芯片大厂收入的重要来源地,且近年收入占比在提升。作为全球最大的模拟芯片市场,中国是各大模拟厂商的重要收入来源地。德州仪器 2020 年来自中国的收入为 80 亿美元,收入占比由 2010 年的 41%提高到 55%, 是第一大收入来源地。亚德诺 FY2020 来自中国的收入为 13.48 亿美元,收入占比由 FY2010 的 12%提高到 24%,是第二大收入来源地。

中国模拟芯片自给率偏低,本土入局企业众多

中国模拟芯片市场被欧美企业垄断,自给率低。作为全球模拟芯片第一大市场, 我国模拟芯片自给率虽在近年有所提升,但仍然偏低,2020 年约 12%,相比 2017 年提高 6 个百分点。从竞争格局来看,第一梯队仍然是以德州仪器、亚德诺等为代表的欧美企业,部分国内企业通过近年竞争力提升进入第二梯队,但整体竞争力相比第一梯队仍有差距,以电源管理芯片为例,国内前十的企业合 计市场份额占比不到 10%。

国产替代为我国模拟企业提供黄金窗口期,低端产品同时受益国际厂商退出。随着中美贸易摩擦加剧,美国对中国禁售部分芯片,比如高端 ADC 和 DAC 等,在此背景下,我国模拟芯片企业进入黄金发展期,国产替代的强烈需求为其提供了难得的验证机会。同时,国际模拟芯片大厂的战略重心在向工业、汽车领域倾斜,逐步退出中低端消费电子市场,这为我国聚焦消费电子领域的模拟芯片企业提供了生存空间,有利于他们为以后的场景拓展积累经验和资本。

投资策略:推荐泛模拟企业或具有边界拓展潜力的模拟企业

与国际大厂相比,我国模拟芯片企业还存在较大差距,但随着我国企业持续高增长,差距将缩小。我国模拟芯片企业由于成立时间较晚,在产品数量和人员方面明显低于国际大厂,经营业绩方面则表现为收入、利润体量偏小,毛利率偏低。另一方面,随着芯片国产替代加速,国内企业的增速明显快于海外企业。我们认为,目前我国半导体行业进入天时地利人和的黄金发展期,模拟芯片企业通过持续的人才培养、产品积累和客户开拓,将逐渐缩小与国际大厂的差距。